回顾 2020 年的手机市场,有人用峰回路转来总结,也有人认为是坚韧、务实,但有一点是大家普遍认同的——充满不确定性。毕竟手机行业鲜少像现在这样,受疫情和地缘政治风险的影响如此之大。再加上恰逢 5G 换机潮,手机市场风起云涌,一场洗牌正在进行。

三星、小米成最大赢家

由于遭受美国多轮禁令,华为发展受限,其手机市场份额逐渐释放。从多个第三方机构披露的数据来看,2020 年一季度到三季度,华为的全球手机出货量排名先是从第二升至第一,后又跌回第二,其出货量在 Q3 同比下滑 23%,这是华为手机自 2014 年以来首次出货量下跌。

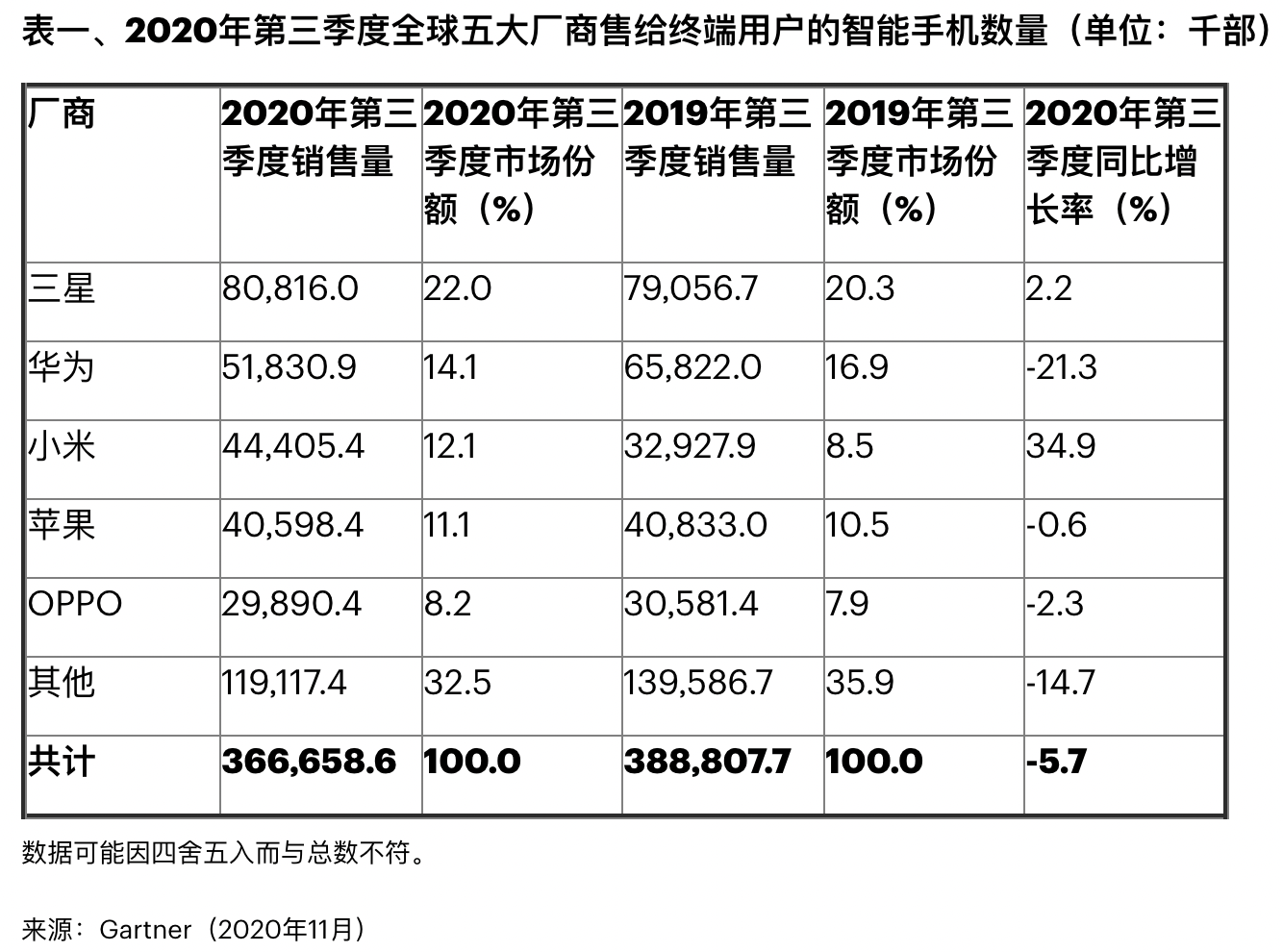

据Gartner统计,智能手机行业在经历了连续两个季度 20%的下降后,第三季度销售量开始出现环比回升迹象。但即便厂商推出多款 5G 智能手机,并且一些地区的政府放松了隔离措施,智能手机的销售量依然疲软。

而在前五大厂商中,只有三星和小米在第三季度实现了增长。三星能重登榜首的原因除了华为出货量放缓之外,苹果延迟至 10 月才推出 iPhone 12 也是重要因素。

值得一提的是,该季度也是小米历史上第二次进入全球第三的“高光时刻”。小米的增长得益于华为市场份额的流失,同时也得益于它在中国市场以及欧洲市场的强劲表现。从中国市场看,它获得了国内前五大厂商中唯一的正增长。

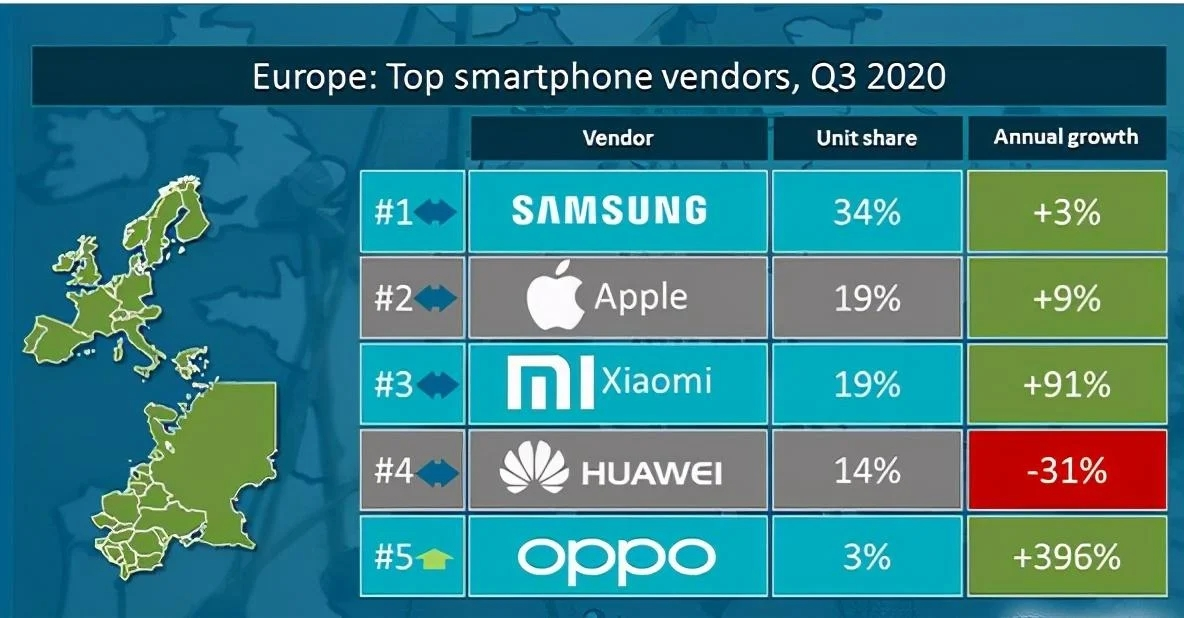

在欧洲这一关键战场,小米更是增长迅猛——财报显示,第二季度小米在欧洲市场实现同比增长 65%,在西欧市场增速突破 116%;Canalys 数据显示,小米第三季度在欧洲智能手机市场增速达 91%,市占率连续两个季度排名第三。另一家中国厂商 OPPO 在欧洲市场的表现也较为亮眼,已跻身第三季欧洲出货量前五,同比增长高达 396%。

IDC 中国研究经理王希表示,外部环境持续变化,市场格局有可能被重塑,这无疑会带来发展的机会。但短期内向上游供应链激增的订单压力、市场竞争带来的终端渠道销售政策的不稳定性,也将带来风险,这使得上述合作伙伴产生了一定的犹豫与保守情绪。因此,厂商在积极寻求机会、填补潜在市场空缺的同时,也应主动设定针对潜在风险的预案。

造芯、抢芯和缺货

华为遭美国打压一事是一次“警醒剂”,让所有人意识到中国芯片制造的短板。芯片是手机创新的核心,目前能自研芯片的手机厂商只有苹果、三星和华为,此外,小米和 OPPO 都已经明确布局芯片自研业务。

OPPO 的造芯计划在 2020 年 2 月被大众所知悉,当时 OPPO CEO 特别助理发布内部文章《对打造核心技术的一些思考》,文中提出三大计划,涉及软件开发、云,以及硬件(芯片),其中,对标芯片研发的马里亚纳计划备受关注。

“做芯片,我们实乃不得已而为之。不管是出于 OPPO 自身的差异化需求,出于用户对全场景科技体验的需求,还是出于手机‘软硬服’一体化的需求,即便是像高通、谷歌这么优秀的合作伙伴,都很难在现阶段支持我们的梦想。” 对于造芯一事,OPPO 在内部文章中作出如此解释。

小米的芯片业务从 2014 年开始,至今仍在进行,但一直未能商业化,继 2017 年的“澎湃 S1”之后,再无新芯片面世,业内频繁传出小米研发的澎湃 S2 多次流片失败而难产的消息。

“以当前的技术来看,自研芯片的资源投入大、研发时程长、跨领域开发难度高,并非短时间内可以实现。”TrendForce 集邦咨询分析师黄郁琁认为,独立的品牌厂在自研芯片方向取得突破性进展的机会不大,但若能长期坚持,且有研发资金的持续投入,甚至是整合国家资源、联合其它品牌资源等,也不失为一个契机。

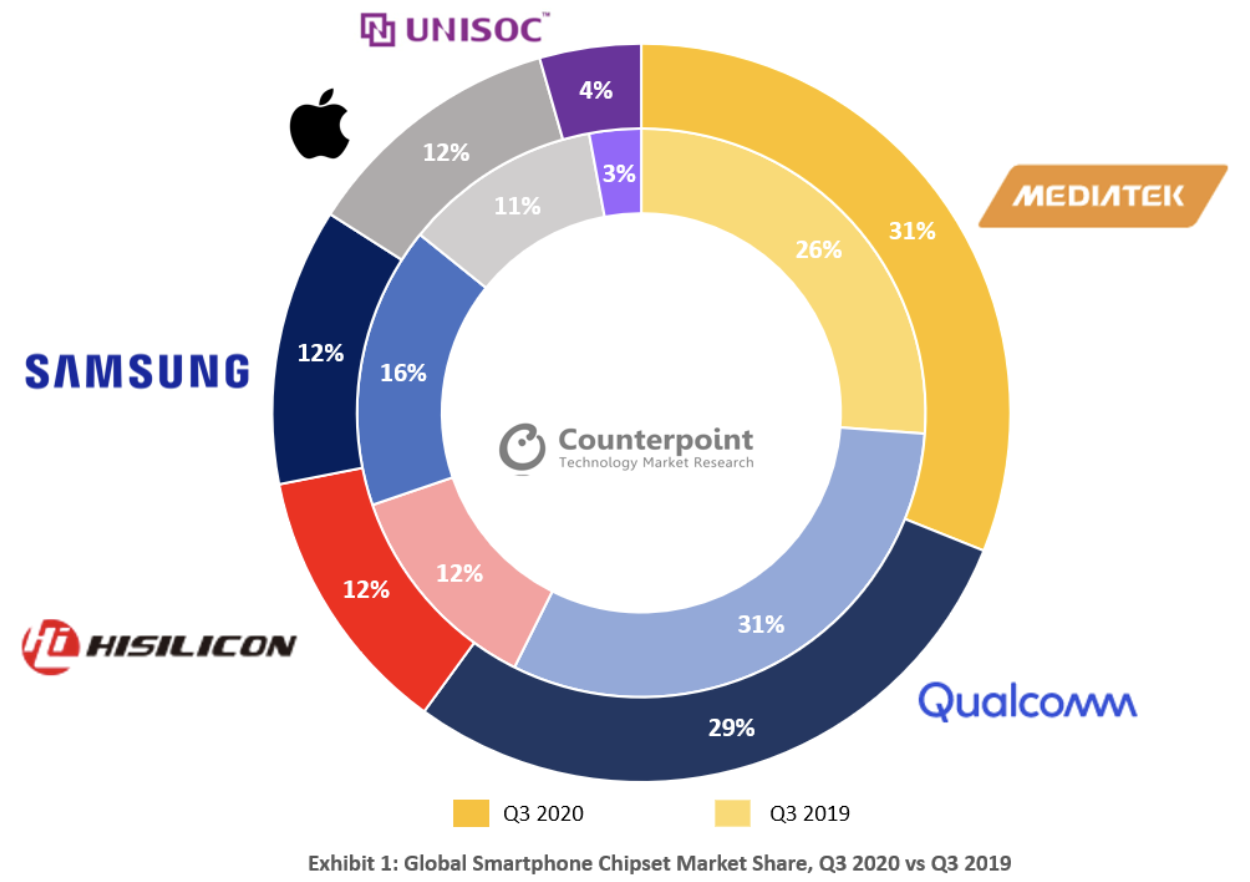

在持续变化的市场中,得益于华为和小米,联发科首次超越高通,成为全球最大的智能手机芯片供应商。Counterpoint指出,联发科因在 100-250 美元价格段表现出色,同时在中国和印度等主要市场实现增长,市场份额提升至 31%。

Counterpoint 研究总监 Dale Gai 就联发科的市场份额增长评论道,“这一增长主要有三个原因:100-250 美元中端智能手机价格段表现出色,拉美和中东、非洲等新兴市场快速增长;华为在禁令实施前采购了大量联发科芯片;美国对华为实施贸易制裁后三星、小米和荣耀等厂商增加了对联发科芯片的采购。小米手机中联发科芯片的份额同比增长了三倍多。此外,台积电代工的价格低廉的联发科芯片成为了众多手机厂商争夺华为所丢失市场的首选芯片。”

不过,“半导体缺货”现象却在年尾发酵,并给手机供应带来影响。有券商人士向 InfoQ 表示,这里面缺的是 4G SOC、面板控制芯片、OLED 硬屏和一些“杂七杂八”的零部件。中金科技则分析道,手机芯片相关缺货主要由于华为在三季度集中拉货占用大量产能,导致其余三方主芯片在第四季度供应不足,套片上的电源管理芯片也出现明显供需紧张。而华为以外品牌客户出于积极争夺市场份额及供应链安全考虑加大备货,导致供给不足愈发明显。

伴随产能吃紧而来的是涨价效应,过去几个月越来越多的半导体厂商相继宣布涨价。12 月 29 日,安卓阵营主流的生物识别解决方案提供商“汇顶科技”给代理商及客户发函,表示从 2021 年 1 月 1 日起,对 GT9 系列所有产品美金价格统一上调 30%,之前公司收到但未交付的订单也会做相应价格变更。

汇顶科技在函件中称,由于本年度市场剧烈变化,晶圆厂及封测厂等上游供应商价格大幅度持续上涨,导致公司产品成本亦不断增加。在 2020 年 10 月前几波涨价潮中,公司顶住压力始终没有提高产品的价格,但截至 12 月份,公司仍然不断收到供应商的涨价通知,成本上涨压力持续存在,结合供应链产能紧张等客观因素,为确保供应链产能的稳定供给与合作的持续进行,公司决定对相关产品进行调整。

“纷乱”中前行

如何对 2020 年的手机市场做总结?

关注手机圈超过 10 年的资深媒体人陈欢评价道:“头重脚轻,头部品牌市场占比进一步拉大,小品牌越来越没存在感,已经小而不美;峰回路转,不确定因素加大。华为芯片之伤,还卖了荣耀,挑战严峻。小米重回高光,但谨慎乐观,蓝绿二厂(注:vivo、OPPO)稳中求变,未来可期。”他强调,未来变数还比较多,如果 2021 年华为缓过劲来,形势可能又不一样了。

有小米内部人士认为 2020 年的关键词是“务实”和“重塑”,其对 InfoQ 表示,“5G 市场已经启动,但在疫情等大背景下,似乎没有按照原定预期真正起飞。不过厂商们保持了非常务实的战略,在安卓阵营,不论技术、设计,国产手机的全球声望正在快速增长。在国内,手机市场格局正在重塑,未来还有许多不确定性。”

而亲历过海外严峻疫情的某国产手机品牌印度市场负责人则是更多地感受到“坚韧”,因为手机市场在疫情下顽强地走下去了,并走得挺好。该人士表示,3~4 月受海外疫情影响,手机门店迎来关闭潮,本以为 2020 年销量会严重下滑,结果 5 月以后,虽然疫情还在,但整个市场反而爆发了,出现供不应求的情况,这和众多小品牌的淘汰有关。

坚韧尤其是华为的关键词,对华为而言,存活是其当下最大的目标。有预测称缺货将导致华为在 2021 年的出货量呈断崖式暴跌。华为的情况有多严峻?目前,从 InfoQ 了解的批发价情况来看,Mate40 Pro(128G 版本)加价大概三百元,而 Mate40 Pro+(256G 版本)则卖到一万二,比官网售价高出 3000 元。“现在我们那边,以前一个月能卖七八百台的华为专卖店,现在的库存就四十多台。”位于广州的某手机渠道商人士表示。

2020 年 11 月 14 日,高通正式宣布已从美国政府获得向华为出售 4G 手机芯片的许可,但 5G 芯片依然处于禁售之列。另外,在一些不太关键的部件上,部分供应链厂商已经获得了供货华为许可。比如,三星显示此前获准向华为供应手机 OLED 面板,但用于面板驱动的半导体芯片还没有获批。此外,索尼、豪威科技、英特尔和 AMD 在此之前也得到了部分批准。

另一边,为存活而无奈分割的荣耀品牌,未来能否顺利发展下去仍是未知之数,而它未来的表现也牵动着市场格局。上述手机渠道商人士表示,现在荣耀也非常缺货,“2000 以下的中低端机基本没货了”。

5G 手机实际体验还没那么好

2020 年,所有的主流手机厂商都已就位,包括苹果,也姗姗来迟地发布了 5G 手机。5G 网络在加速建设,5G 手机价格也不断下探,5G 用户数高速增长。但没有人否认,5G 手机还没有真正爆发。更有用户认为,大多数时候,5G 与 4G 的速度不相上下,有时甚至更慢。

“开了(5G)套餐感知会更强烈一些,但也要看覆盖,有时候虽然显示 5G 信号,但速度不快的情况依然比较普遍。”有体验超过一年的 5G 用户说道。

因此,对于消费者而言,现阶段 5G 在手机上的优势其实还不那么明显。

不过,5G 时代的到来将有利于 AI 的发展,包含大数据分析、物联网、工业 4.0、智慧家居等。黄郁琁表示,在这个 5G 的新时代中,智能手机仍是最主要且最广泛应用此功能的媒介之一,这也是众多品牌积极争取市场份额的主要原因。

“不过如同 2020 年的状况,全球 5G 网络的建设并非齐步并进,一是受新冠肺炎疫情影响,二是因为 5G 基站涉及国家建设,所费金钱、时间较长,因此尽管 5G 智能手机的市场占比节节高升,但若就通讯而言,直至 2021 年,全球仍会以 4G 通讯的应用为主。”

在历经辉煌 10 年后,智能手机已进入成熟期,市场也逐渐饱和,在这个阶段创新幅度会比较小。展望 2021 年,厂商虽然仍持续在全面屏、多镜头、生物辨识及存储器等领域上持续进步,但消费者在换机意愿上已经开始显示被动。“正因如此,手机品牌都看准 5G 主题,期盼在竞争激烈的市场中占有一席之地。”黄郁琁进一步指出,这将催化两个市场表现:一是竞价策略下将加速 5G 手机价格亲民化;二是基于成本优势,将更加确立品牌大者恒大的格局。不过代工产能紧缺带动零组件价格上扬,导致 2021 年物料成本压力加剧,也将考验智能手机厂商在市场占比份额及获利表现之间的拿捏取舍。

总而言之,5G 还需要时间去变得成熟。而我们可以期待的是,2021 年 5G 网络会不会更快一些。